お金のロードマップ35話 金持ち父さん貧乏父さんの教え5vol.20 お金は稼がずに作りだすべし!日本と欧米の違い

前回はお金の持つ機能と役割、そしてお金は実際には存在せず「同意」が動き回っているにすぎないというお話しをしました。

前回のまとめですが、

①お金には価値の交換・価値の保存・価値の尺度という3つの機能がある

②お金は実際に存在せず、そこにあるのは「同意」という行為である

③勇気をもってどんどん行動することで自分の周りには前へ進む人たちと共にいられる

です。

今回は投資の話が色濃く出ますが、私はあくまでも貯金派であることは初めにお伝えしておきます。

目次

個人金融資産の内訳

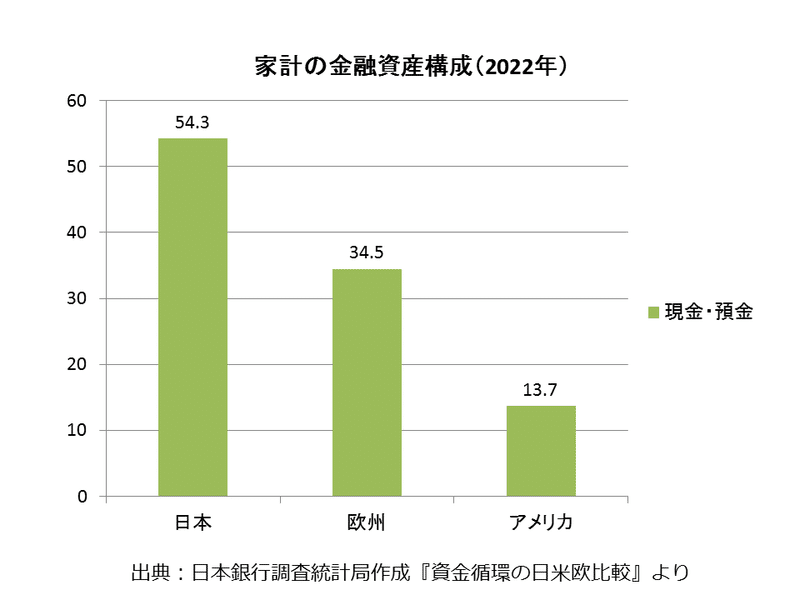

本書の内容に入る前に日本人はよく貯蓄好きと言われますが、本当にそうなのでしょうか。日本と欧州とアメリカの家計の金融資産構成について勉強していきましょう。

●現金・預金比率(2016-2022年比較)

日本

2016年:52% 2022年:54.3%

欧州

2016年:35% 2022年:34.5%

アメリカ

2016年:13% 2022年:13.7%

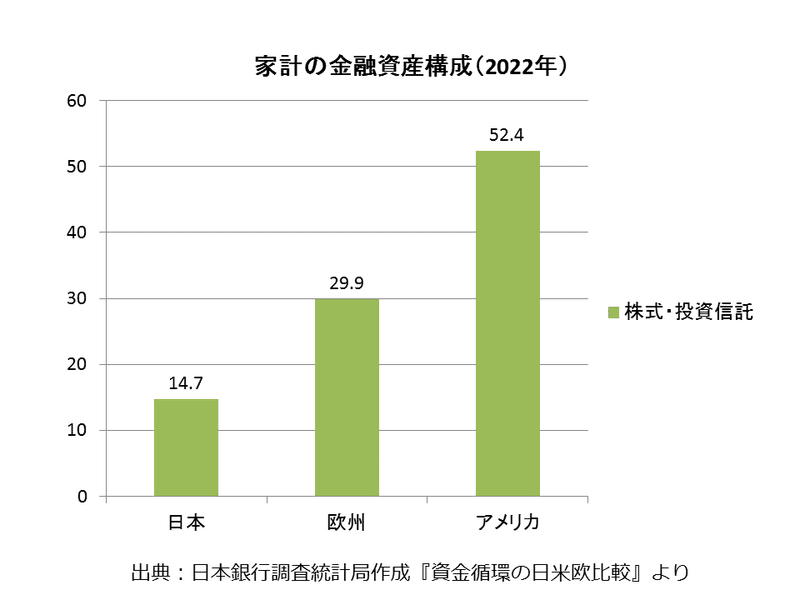

●株・投資信託

日本

2016年:16% 2022年:14.7%

欧州

2016年:25% 2022年:29.9%

アメリカ

2016年:47% 2022年:52.4%

現金・預金比率は日本が微増、欧州・アメリカはほぼ横ばいであり、一方で株・投資信託においては日本は減少、欧州・アメリカは明らかな増加を見せております。

日本人は昔からよく貯金をしなさいと親に言われてきましたが、それは昔ゆうちょ銀行の利率が6~8%もあった時代を知っており、さらに「お金は貯める物」というメンタリティが根付いております。そのため増やすという思考そのものが欠落しており、普通預金金利は0.02%にも関わらず銀行預金をしております。

「お金は汚いもの」という固定概念も潜在意識に深く潜んでおり、外国人との金融に関するリテラシーの差がそのまま家計の資産構成によく表れていますね。

外国人は資産を子孫に残そうとお金を増やそうとしますが、日本人の多くは今だけに囚われ、将来の不安がありながらそこから目を背け続けて、次の代もお金のために働き続けるというループに陥ります。

ファイナンシャル・インテリジェンスを鍛えることでそうした状況を打開する手助けになる可能性は高まります。今すぐ行動していきましょう。

自分の可能性を諦めずにどんどん考え、行動しましょう。

お金を作りだす

不確実で常に変化していく市場経済を見ているとリスクをとらずに「お金を貯める」という選択肢が中にはあると思います。

金持ち父さん曰く、それをやると世の中で何が起こっているのかわからなくなり、お金を増やす絶好のチャンスを見逃してしまう。

金持ち父さんの場合、お金を貯めるのではなく、「投資をした」ということです。景気が悪い時こそ成功のチャンスになりえます。あちこちにチャンスがころがっています。

ここ数年のコロナにより貧困の差はますます広がったと思います。

この身動きがとれない時代のようなときこそピンチをチャンスに変える必要があります。「考え方」一つで行動の仕方が変わってきますね。

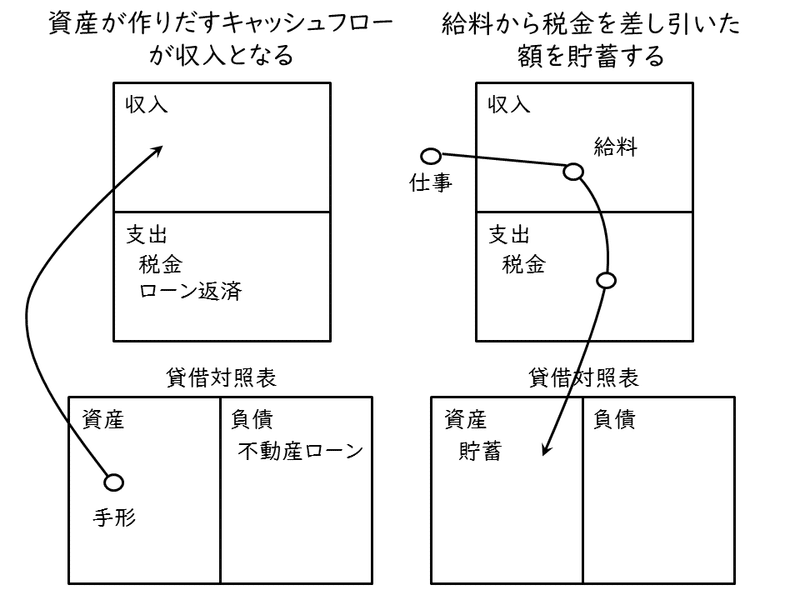

資産から収入を得る場合と、給料から貯蓄に回した場合の違いは下図になります。

本書で述べている不動産投資や株式投資などが正解というわけではありません。一つの選択肢として捉えましょう。

世の中には資産形成の方法はたくさんあると思いますが、ただ定年まで働いているだけでは「自分の時間」を大量に会社のために費やしているだけにすぎません。

「自分の時間」を自分のものとするためにあらゆる選択肢を持ち、ファイナンシャル・インテリジェンスを鍛えていきましょう。

まとめ

①日本人は預金・現金体質であり、欧米は投資体質である

②将来・子どものためにお金を増やすのか、今だけにとらわれてお金を消費していくのか

③お金を増やすということは「自分の時間」を守ることである